In dit artikel kijk ik terug op een van de vele slechte financiële producten die de afgelopen jaren zijn bedacht en verkocht aan consumenten. Naast de vele woekerpolissen en aandelen lease constructies zijn er ook slechte hypotheekproducten op de markt gezet. De Postbank MeerWaardehypotheek is hier een voorbeeld van. Met mooie reclame kreten als : ‘het onmogelijk wordt mogelijk’ werden klanten verleidt tot het aanschaffen van een financieel product waarvan de risico’s voor een consument onvoldoende te overzien waren. Duizenden klanten verloren veel geld door de Postbank MeerWaardehypotheek. Wat ging er mis?

Wervende teksten in brochure

In 2001 kwam de Postbank met de MeerWaardehypotheek op de markt. Ik pak even wat teksten erbij uit de brochure van destijds.

Volgens de brochure is de Postbank MeerWaardehypotheek "een doordachte hypotheekvorm waarmee u toch een nieuwe huis kan kopen. Ook als uw inkomen niet voldoende daarvoor is. Door het slim in zetten van eigen geld of uw overwaarde kan u een hogere hypotheek krijgen zonder hogere maandlasten. Met de MeerWaardehypotheek gaat uw overwaarde op een slimme manier voor u aan het werk".

Wervende teksten die u de indruk geven dat er met de Postbank MeerWaardehypotheek meer mogelijk is dan met een andere hypotheek.

Hoe werkt de Postbank MeerWaardehypotheek?

De Postbank MeerWaardehypotheek is een aflossingsvrije lening die gecombineerd wordt met een beleggingsrekening. Op deze beleggingsrekening word een bedrag gestort dat de Postbank gaat beleggen. Dat wordt in 2 delen gesplist. Een deel moet zorgen dat er vermogen wordt opgebouwd waarmee u de hypotheek of een deel daarvan kunt aflossen. Het andere deel moet voldoende rendement opleveren om uw hogere maandlasten van te kunnen betalen. Dat noemt de Postbank het aanvullingsdeel. Voor het opbouwen van vermogen kunt u kiezen uit ruim 20 verschillende beleggingsfondsen. Voor het aanvullingsdeel bent u verplicht uw geld te onder te brengen in het Postbank obligatiefonds.

Tikkende tijdbom

Ik kan niet anders concluderen dan dat deze hypotheekconstructie niets anders is dan een tikkende tijdbom. Meer geld lenen dan op basis van het inkomen verantwoord is en dit vervolgens te gaan beleggen omdat zelfde inkomen weer aan te vullen? Dat is wachten tot het verkeerd gaat. Zeker als ik kijk naar de manier waarop de Postbank dit deed en met welke rendementen er gerekend werd. Iedereen met enig rekenkundig inzicht zal al snel concluderen dat dit een zeer risicovolle constructie is. Maar dan zijn we er nog niet. Want het is niet alleen rekenkundig een risicovolle constructie. Ook de beleggingen bleken veel risicovoller dan de Postbank klanten konden en mochten verwachten.

Het Postbank Obligatiefonds, prima rendement en laag risico?

In de brochure van destijds, lees ik meer over het fonds waar postbank in belegt: Het Postbank obligatiefonds, een fonds dat prima rendementen combineert met een laag risico, zo staat er te lezen. De laatste jaren waren de rendementen uitstekend: het gemiddeld jaarrendement sinds 1993 bedroeg 7,93%. Een veilig fonds met zulke rendementen, wie wil dat nu niet?

Natuurlijk het standaard zinnetje: ’behaalde rendementen bieden geen garantie voor de toekomst’ staat er keurig bij. Het standaard zinnetje waarmee aanbieders waarschuwen tegen te mooie beloftes. Maar ik kan niet anders concluderen dat Postbank consumenten die dit product geadviseerd kregen van een Postbankadviseur er van uit mochten gaan dat ze een hoog rendement kregen terwijl ze weinig risico liepen.

Het Postbank obligatiefonds in werkelijkheid

In werkelijkheid was het Postbank Obligatiefonds helemaal geen veilige belegging. Beleggingsadviseur Marcel Tak heeft een aantal belangrijke kenmerken van dit product benoemd in een

artikel. Ik kan nu (20 jaar na dato) geen feiten meer boven water krijgen over dit fonds omdat het niet meer bestaat. Maar als de punten die Tak noemt kloppen, is zijn kritiek volkomen terecht. Het Postbank obligatiefonds is simpelweg een risicovolle belegging. Veel risicovoller dan de klanten van de Postbank mochten geloven aan de hand van de info die de Postbank verstrekte.

Ik noem een aantal van Tak’s belangrijkste bevindingen van destijds:

- Het gemiddelde jaarrendement van het fonds bedroeg sinds de oprichting 4,82%. Dat is iets anders dan de 7,93%. En het is ook een lager rendement dan het rendement waar de Postbank de onttrekkingen op baseert. Men rekende eerst met 7% en later met 6,25%.

- Het fonds scoort 1 ster op basis van de ratings van Morningstar. Dat geeft aan dat het fonds een slecht presterend fonds is. Dat blijkt ook uit het feit dat het fonds slechter presteerde dan de index die men als zogenaamde benchmark gebruikte.

- Het fonds belegd voornamelijk in dollars, zonder dat men het valuta risico afdekte. Dat is risicoverhogend.

- Uiteindelijk scoorde het fonds een negatief rendement van 20% in 3 jaar tijd.

Al met al in het een fonds met een veel hoger risico dan dat men als consument mocht verwachten Het rendeerde het slechter dan vergelijkbare fondsen en de index waarmee het fonds zich zelf vergeleek. In ieder geval was het voorbeeldrendement dat de Postbank gebruikte veel te hoog.

De gevolgen van onttrekken bij koersdalingen

De gemaakte fout in de constructie van de postbank Meerwaarde hypotheek is dat de Postbank rekende met een jaarlijks gelijkblijvend rendement. Het mag duidelijk zijn dat rendementen niet ieder jaar 5,6,7 of 8% zijn. Rendementen fluctueren. En bij een product waarbij men periodiek (in dit geval maandelijks ) geld onttrekt kunnen de gevolgen groot zijn.

Het bewijs van de tikkende tijdbom

Hoe mooi en interessant het ook lijkt, iedere maand een vast bedrag onttrekken uit een beleggingspot kan grote gevolgen hebben voor de belegde waarde. Ik zal dat laten zien aan de hand van 3 rekenvoorbeelden. Bij de eerste 2 berekeningen wordt er iedere maand € 604,56 onttrokken en is het gemiddelde rendement 6,25% is. Maar zoals al eerder geschreven: rendementen fluctueren. En dat heeft grote gevolgen voor de belegde waarde. De 3

e berekening is met een lager gemiddeld rendement. Ook in dat geval neemt het vermogen hard af.

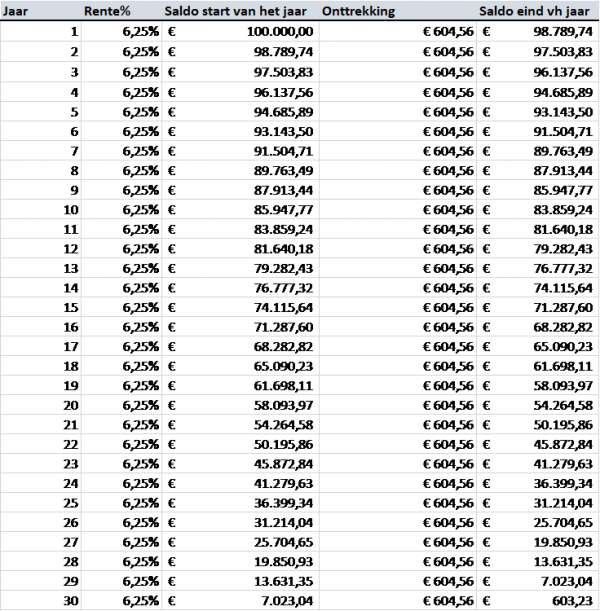

Berekening 1: ieder jaar 6,25% rendement

Voor het aanvullingsdeel rekende de postbank in eerste instantie met 7% rendement, later heeft men dat aangepast naar 6,25%. In onderstaande berekening ziet u dat dan bij een maandelijkse opname van € 604,56 en een jaarlijks rendemente van 6,25% het bedrag van € 100.000 volledig is opgesoupeerd na 30 jaar.

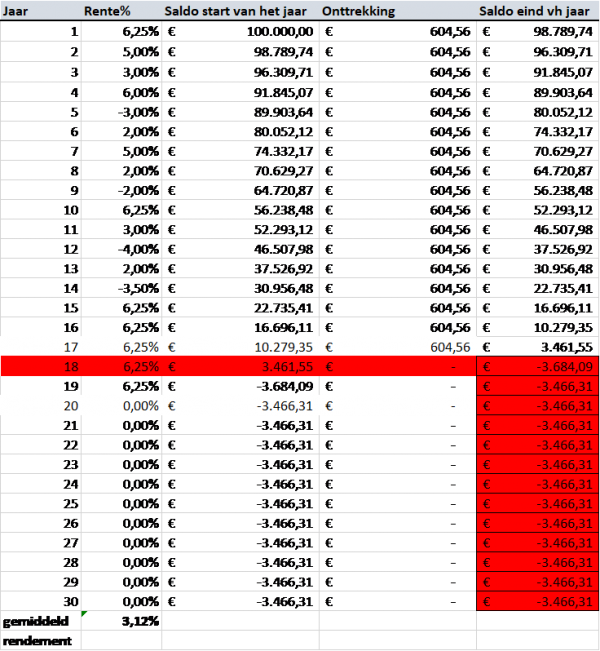

Berekening 2: gemiddeld 6,25% met negatief rendement in eerste jaren

Berekening 2: gemiddeld 6,25% met negatief rendement in eerste jarenHier zit u wat er gebeurt met een negatief rendement van 20% in de eerste 3 jaar, zoals gebeurde bij het Postbank Obligatiefonds. Het gemiddelde rendement komt keurig op 6,25% uit. Bij dezelfde maandelijkse onttrekking van € 604,56 is het vermogen al na 19 jaar opgesoupeerd. De pot is gewoon leeg. Ondanks jarenlange rendementen van 10% en hoger. De eerste 3 jaren negatieve rendement hebben een verwoesten werking op het vermogen. Na 4 jaar is er bijna € 40.000 minder saldo op de beleggingsrekening.

Berekening 3: fluctuerende rendementen (positief en negatief)

Berekening 3: fluctuerende rendementen (positief en negatief)Wellicht een veel realistischer beeld. Een fluctuerend rendement. Voornamelijk positieve rendementen en enkele negatieve rendementen. Zonder grote uitslagen. Maar omdat de onttrekking gebaseerd is op een vast rendement van 6,25% is ook in deze berekening na 18 jaar de pot leeg. Het is simpel: als het rendement lager is dan 6,25% ontstaat er een verschil en dat verschil kan in de praktijk nauwelijks nog goedgemaakt worden. Het is wachten tot de hele constructie als een kaartenhuis in elkaar valt. De enige manier om een constructie als deze enige kant van slagen te geven is structureel een lager bedrag onttrekken dan het verwachte rendement. Maar dat was bij de MeerWaardehypotheek niet mogelijk omdat de onttrekking nodig was om de te dure hypotheek te betalen.

Liep de Postbank eigenlijk zelf risico?

Liep de Postbank eigenlijk zelf risico?Formeel loopt een bank altijd het risico dat een klant zijn hypotheeklasten niet kan betalen en dat de woning verkocht moet worden voor een lager bedrag dan de lening die de bank heeft verstrekt. Maar dan nog ligt het risico van de ontstane restschuld bij de consument want die zal de restschuld gewoon moeten terugbetalen aan de bank. Ten aanzien van het beleggingsrisico van de Postbank MeerWaardehypotheek kan ik duidelijk zijn. Het risico en dus de verliezen die gerealiseerd werden kwamen geheel voor rekening van de consument. De Postbank liep op geen enkele manier een beleggingsgrisico.

Mijn conclusie. Een giftige cocktail

De Postbank heeft een veel te mooi verhaal voorgespiegeld aan consumenten waarvan niet verwacht mocht worden dat ze in staat waren om dit product en de gevolgen voldoende te overzien. De constructie is risicovol en het beleggingsfonds waarin men het aanvullingsdeel moet beleggen was risicovol.

De negatieve rendementen in de eerste jaren konden nooit meer goedgemaakt worden. Ondanks sussende en geruststellende woorden van de Postbank dat beleggen voor de lange termijn was, kwamen klanten in financiële problemen omdat ze de te hoge maandlasten niet meer konden betalen.

De ‘slimme’ hypotheekconstructie van de Postbank MeerWaardehypotheek bleek een giftige cocktail: Onttrekken uit een beleggingsfonds dat risicovoller was dan voorgespiegeld om de te hoge maandlasten van een te hoge hypotheek betaalbaar te houden. Dat is wachten tot het verkeerd gaat. Helaas voor zo’n 7000 klanten van de Postbank, duurde dat wachten niet lang. Hun geld verdween na 3 jaar als sneeuw voor de zon. Compensatie van de ING (waaronder de Postbank inmiddels viel) was onvoldoende en moest door veel klanten met het water aan de lippen geaccepteerd worden. De schade was echter veel groter dan de geboden compensatie. Nog steeds strijden gedupeerden van de Postbank Meerwaardehypotheek voor hun recht in een rechtszaak tegen de ING.